Die Münchener Hypothekenbank

Wir sind Partner der Volksbanken und Raiffeisenbanken rund um die Finanzierung von Wohn- und Gewerbeimmobilien. Gegründet 1896 mit Unterstützung der Bayerischen Staatsregierung als Genossenschaftsbank. Aus ihren agrarwirtschaftlichen Ursprüngen entwickelte sich das Institut zu einer modernen, national und international agierenden Immobilienbank, die die Rechtsform der eingetragenen Genossenschaft beibehalten hat und heute zu den wenigen eigenständigen Immobilienbanken in Deutschland zählt.

Mit unserem ausgewogenen Geschäftsmodell sehen wir uns strategisch gut aufgestellt. Durch die Konzentration auf zwei Kerngeschäftsfelder – private Wohnimmobilienfinanzierung und gewerbliche Immobilienfinanzierung – verfügen wir über ein breit diversifiziertes und risikoarmes Hypothekenportfolio, das zum weit überwiegenden Teil aus Wohnimmobilien in Deutschland besteht.

Als mehrfach ausgezeichneter Experte für langfristige Immobilienfinanzierungen ist es unser Anspruch, ein verlässlicher Finanzierungspartner zu sein, der eine nachhaltige Geschäftsbeziehung zu seinen Kunden pflegt. Als Emittentin von Hypothekenpfandbriefen genießt die Münchener Hypothekenbank darüber hinaus an den Kapitalmärkten einen ausgezeichneten Ruf.

Privatkundengeschäft

Das wohnwirtschaftliche Privatkundengeschäft führen wir über die Genossenschaftliche FinanzGruppe mit den Volksbanken und Raiffeisenbanken und unseren elf bundesweiten Regionalbüros. Die Regionalbüros sind dabei der Ansprechpartner für die Partnerbanken.

Gewerbliches Kreditgeschäft

Das nationale und das internationale gewerbliche Kreditgeschäft werden zentral von München aus gesteuert. In Deutschland befinden sich außerdem Büros in Köln, Frankfurt am Main, Hamburg und Berlin.

Die Münchener Hypothekenbank auf einen Blick

Downloads

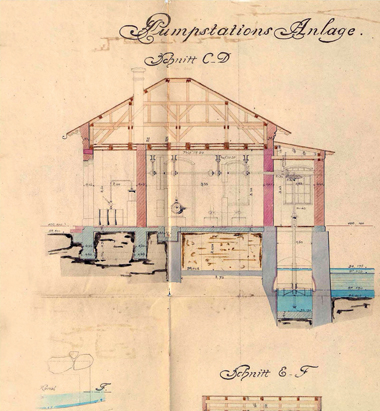

Unsere Geschichte

Die Genossenschaftliche FinanzGruppe ist eine der größten Bankengruppen Deutschlands, mit über 700 Volksbanken und Raiffeisenbanken sowie zahlreichen Partnerunternehmen und ein starker Finanzpartner der Wirtschaft. Innerhalb der Genossenschaftlichen FinanzGruppe arbeiten wir in enger Kooperation mit den Volksbanken und Raiffeisenbanken vor Ort.

Ob Neubau, Erweiterung, Modernisierung oder der Erwerb von Gebrauchtimmobilien – die Betreuung unserer Kunden in der privaten Immobilienfinanzierung übernehmen die Volksbanken und Raiffeisenbanken vor Ort.

Die Münchener Hypothekenbank gehört der BVR Institutssicherung GmbH und der Sicherungseinrichtung des Bundesverbandes der Deutschen Volksbanken und Raiffeisenbanken (BVR) an.

Bundesverband der Deutschen Volksbanken und Raiffeisenbanken (BVR)